Η απόδοση των δεκαετών ελληνικών ομολόγων μειώνεται κάτω από το 1% για πρώτη φορά

του Κωνσταντίνου Παπαγιάννη

Τα κόστη δανεισμού της χώρας σημείωσαν θετικό χαμηλό ρεκόρ, καθώς η οικονομική ανάκαμψη παγιώνεται.

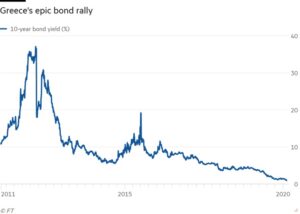

Το θεαματικό ράλι των ομολόγων της Ελλάδας έφθασε σε ακόμα ένα οροθέσιο την Τετάρτη, καθώς η απόδοση της χώρας για 10 χρόνια μειώθηκε κάτω από το 1% για πρώτη φορά.

Το ελληνικό κόστος δανεισμού υποχώρησε φέτος σε τιμές ρεκόρ, σε αντίθεση με την πιστοληπτική αξιολόγησή του, καθώς οι επενδυτές συσσωρεύονται στις γωνίες της αγοράς χρεογράφων της ευρωζώνης που προσφέρουν θετική απόδοση.

Η πρόσφατη πτώση του κόστους δανεισμού καλύπτει μια δραματική τροχιά από το ύψος της κρίσης χρέους της ευρωζώνης, όταν η δωδεκάχρονη απόδοση της χώρας σημείωσε άνοδο άνω του 30%, κλειδώνοντας έτσι ουσιαστικά την αγορά. Η Αθήνα τον περασμένο μήνα προσέλκυσε προσφορά για την πώληση νέων 15ετών ομολόγων – το πιο μακροχρόνιο χρέος της από μια σειρά από προγράμματα διάσωσης και αναδιάρθρωσης χρεών πριν από οκτώ χρόνια.

“Υπάρχει ένα τοίχος χρημάτων που κυνηγάει αυτές τις αποδόσεις”, δήλωσε ο Antoine Bouvet, ανώτερος στρατηγικός για τα επιτόκια στην ολλανδική τράπεζα ING. Ο κ. Bouvet δήλωσε ότι οι επενδυτές στοιχηματίζουν ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα παραμείνει σε χαμηλά επιτόκια για παρατεταμένη περίοδο, προσθέτοντας την έκκληση των αγορών όπως η Ελλάδα και η Ιταλία που προσφέρουν επιπλέον απόδοση πάνω από τα ασφαλέστερα ομόλογα της ευρωζώνης.

Επιπλέον, η ελληνική οικονομία βιώνει σταθερή ανάπτυξη σε μια εποχή όπου η ευρωζώνη επιβραδύνεται σε μεγάλο βαθμό, ενώ η εκλογή φιλικής προς τις επιχειρήσεις κυβέρνησης το 2019 υπό τον πρωθυπουργό Κυριάκο Μητσοτάκη ενίσχυσε περαιτέρω την εμπιστοσύνη.

Παρά το συνολικό χρέος που υπερβαίνει το 180 τοις εκατό του ακαθάριστου εγχώριου προϊόντος του, πολλά από τα χρήματα που οφείλει η Ελλάδα είναι με τη μορφή μακροπρόθεσμων δανείων χαμηλού επιτοκίου από πιστωτές διάσωσης. Η κυβέρνηση έχει αρκετά μετρητά για να καλύψει τις ανάγκες χρηματοδότησής της φέτος, σύμφωνα με αξιωματούχους.

“Αυτό δίνει στους επενδυτές την πεποίθηση ότι δεν υπάρχει μαζική πλημμύρα έκδοσης ομολόγων στο δρόμο“, πρόσθεσε ο κ. Bouvet.

Η Fitch Ratings τον περασμένο μήνα ανέβασε την πιστοληπτική ικανότητα της Ελλάδας στην BB, δύο βαθμίδες κάτω από την κατάσταση των επενδυτικών τίτλων που θα μπορούσε να χαρακτηρίσει το χρέος της για παγκόσμιους δείκτες ομολόγων και για αγορές στο πλαίσιο του προγράμματος ποσοτικής χαλάρωσης της ΕΚΤ.

“Η πορεία θα είναι για περαιτέρω αναβαθμίσεις και μια πρώτη βαθμολογία επενδυτικής ποιότητας, ίσως μέχρι τα τέλη του επόμενου έτους”, δήλωσε ο Mark Dowding, επικεφαλής επενδυτικός διευθυντής της BlueBay Asset Management. “Αυτή είναι μια ευκαιρία για έναν ενεργό διευθυντή σαν εμάς, γιατί οι δείκτες παρακολούθησης θα υποχρεωθούν να αγοράσουν ομόλογα από εμάς, ανεξάρτητα από το πόσο γελοία είναι η τιμή“.

Ο κ. Dowding δήλωσε ότι αναμένει ότι οι ελληνικές αποδόσεις να μειωθούν περαιτέρω φέτος, καθώς οι επενδυτές αναζητούν εναλλακτικές λύσεις έναντι των αρνητικών αποδόσεων που προσφέρουν τα ομόλογα χωρών όπως η Γερμανία και η Γαλλία. Η απόδοση των γερμανικών Bunds και των γαλλικών OATs έχει βυθιστεί και φέτος, καθώς οι φόβοι για την εξάπλωση του κορονοϊού τροφοδότησαν τη ζήτηση για περιουσιακά στοιχεία.

Οι αγορές πλέον δεν κοστολογούν με βάση την αύξηση του ποσοστού δεδομένου από την ΕΚΤ για το επόμενο έτος λόγω των οικονομικών επιπτώσεων της επιδημίας του ιού.

πηγή: Financial Times